奨学金は最大限借りて余れば早期返済せずに資産運用に回そう

どーも、虎爺です。

私は学生時代に奨学金を総額200万円借りておりまます。

卒業から10年経過した今でもまだ借入残高がありまして、月に12,053円返済しています。

私は自宅から国立大に通学していたので特別お金がかかったわけではないのですが、アメリカンフットボール部に入っていて、あまりバイトができなかったため、奨学金がありがたかったです。

さて、「奨学金は高利貸しだ」「学生ローンに名前を変えろ」などいろんな悪評もあります。

はたして、そうなのでしょうか。貸与型であれば返済は当然です。返さなければただの詐欺ですからね。なぜ返せないのかというと、下記2つの問題が起きているからだと思います。

・大学が提供する価値が下がっている

・多くの学生及び保護者のマネーリテラシーが低い

前者は社会の変化に大学がついていけてないからですね(正確には、一部以外の大学がついていけていないのだと思います)

後者については大学進学率の高まりとともにマネーリテラシーの格差が広がったため、リテラシーの無い人達が苦労しているのだと考えます。

とても大きな問題ですが、本ブログでは大きなことは書きませんので、今回の記事では、どうせ借りたのであれば一番お得に返済しようということを書きます。

日本学生支援機構が提供する奨学金には利子ありと利子なしの2種類があります。利子ありの第二種でもそこまで高利ではありません。

・第一種(無利子)

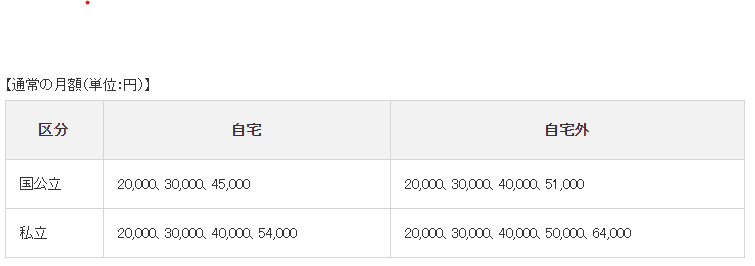

無利子で借りられる奨学金です。私は第一種を満額の4,5000円/月借りました。

・第二種(利子が付くタイプ)

第二種では金利がかかりますが、それでも十分安いですね。現在の金利は借り入れ種類と金利の洗濯にもよりますが、0.1%~0.4%ですね。

私が借りたのは第一種で、月額45,000円でが、正直、もう少し少額でもよかったのですが、満額借りました。その理由は金利差による収益獲得です。

私の場合は利率0%で借りたので、その分を国債や定期預金にするだけで、差額を得られます。今なら間違いなく米国株に投資するのですが、当時はそこまで知識がなかったり制度も充実していなかったため、国債を購入していました。記憶が曖昧ながら、当時のり率は0.6%程度はあったんじゃないかと思います。

つまり、0.6%-0%=0.6%の利益ですね。

それに対して第二種の金利ありでも0.1%~0.4%です。計算のため、一旦0.2%とします。現在募集中の日本国債ならどれを選んでも0.05%(税引前)なので、国債で運用すると赤字になります。

それに対して、価格変動リスクがありますが株式での運用であれば配当利回りが借入金利を上回ります。例えば、配当利回りは下記のとおりです(2020年11月13日14時時点)

KDDI:3.9%

NTT:4.0%

オリックス:5.2%

ソフトバンク:6.8%

ですので、例えば、KDDIの株を買うと単純計算で3.9%-0.2%=3.7%の利益がでます(株価変動や税金等は未考慮)

金融の基本である、「低利で仕入れて高利で貸し付ける」ですね。

まだ学生の方々は、株価変動等のリスクを受け入れられる範囲内でなるべくたくさん借り入れして資産運用に回しましょう。

既に大学などを卒業してしまったよという方は、繰り上げ返済はせず、その金額を投資すればいいです。

うまく資産運用して豊かに暮らしましょう。

それでは、また

-

前の記事

楽天で10万円以上購入したら不要でも他にお買い物をしよう_楽天マラソン 2020.11.06

-

次の記事

自分の時間価値を上げるために育休を取ろう 2020.11.14